Как развивается розница в российских регионах и где есть особенный потенциал для развития? Чтобы ответить на этот вопрос, центр пространственных исследований «Геоинтеллект», проанализировал географические тренды экспансии ритейла в РФ. Первые два подобных исследования компания провела в 2015 и 2018 годах. В этой статье эксперты центра делятся результатами своего анализа географических трендов развитости торговой розницы в регионах России сегодня.

Анализ изменений в ритейле за 3 года с 2018 по 2021 год

В рамках исследования перспективных регионов РФ для развития розничных торговых сетей все субъекты были проанализированы на предмет двух составляющих:

- Сводный индекс развитости;

- Емкость рынка

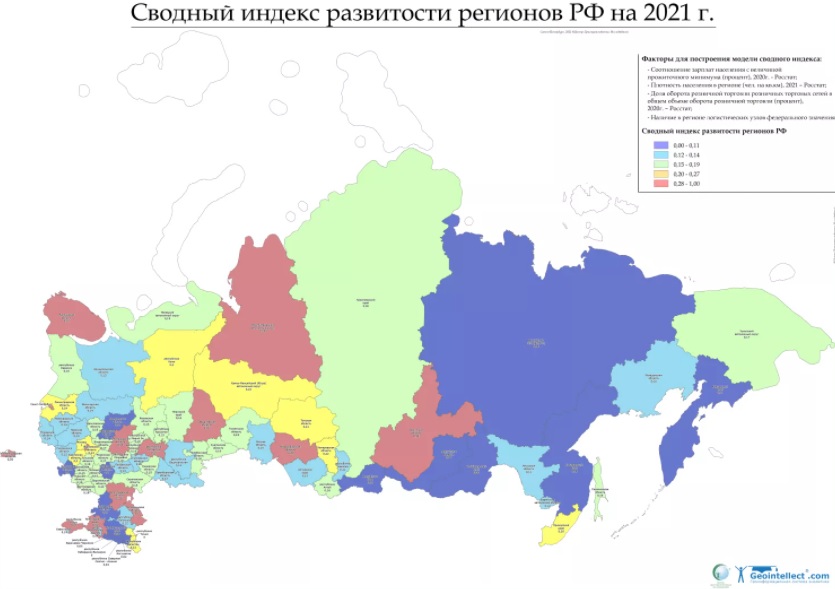

При определении Сводного индекса изучались 4 показателя:

- уровень жизни – соотношение зарплат и прожиточного минимума;

- плотность населения на кв. км;

- доля торговых сетей в общем объеме розничной торговли (ОРТ);

- наличие логистических узлов в регионе.

Порядок и структура лидеров практически не изменились, однако на верхнем уровне можно сказать, что лидерами по уровню жизни по-прежнему являются две столицы, ЯНАО и дальний восток. Следует отметить, что среднее значение показателя уровня жизни выросло за последние 3 года с 322% до 349%.

Структура субъектов – лидеров по плотности населения не поменялась, как и список субъектов, в которых расположены логистические узлы.

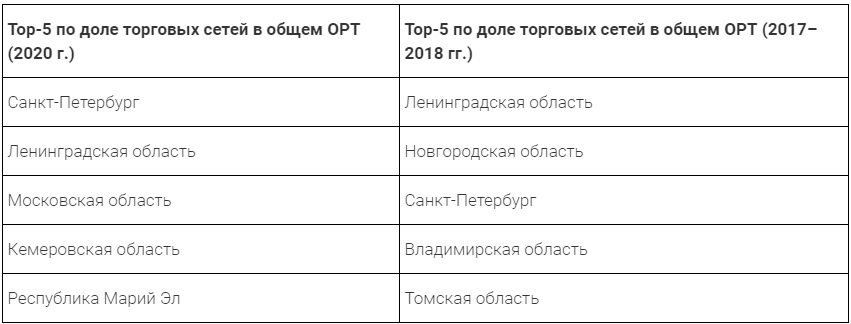

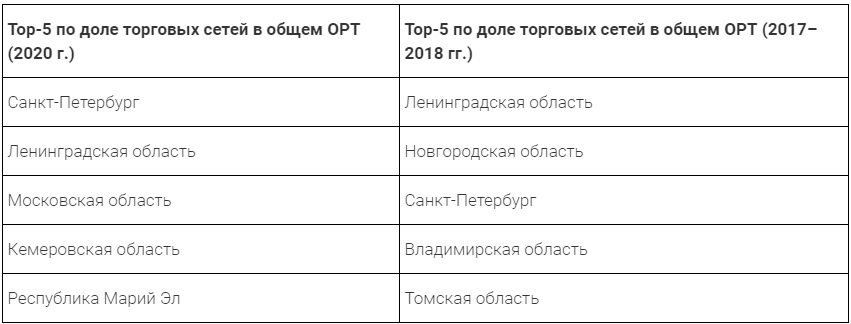

Санкт-Петербург и Ленинградская область до сих пор остаются в пятерке лидеров по доле торговых сетей в общем обороте розничной торговли, при этом остальной состав топ-5 субъектов по этому показателю поменялся.

В целом по стране показатель доли торговых сетей в общем обороте розничной торговли вырос с 30,7% до 38,5%.

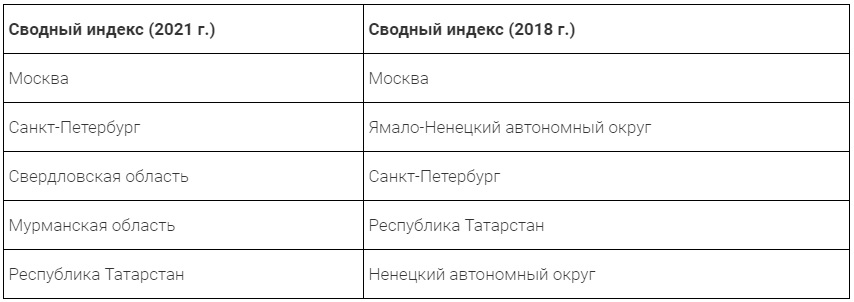

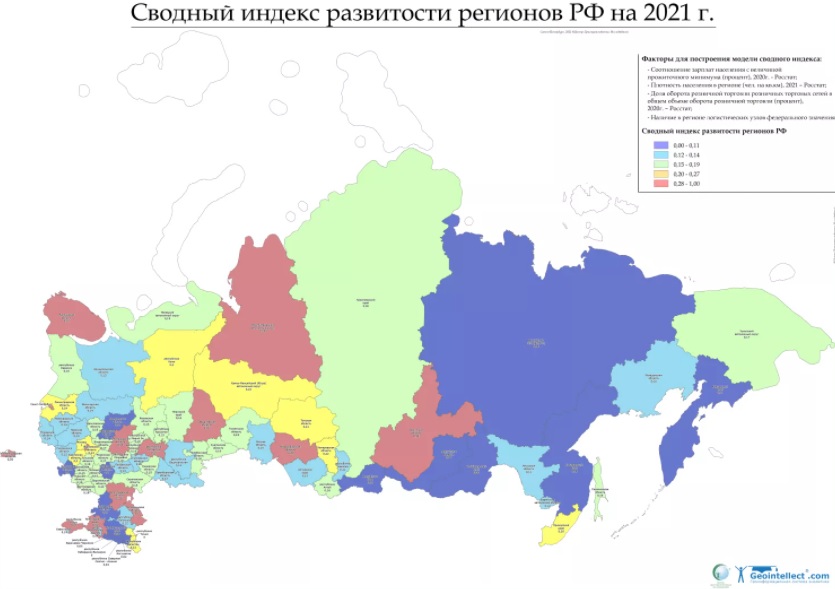

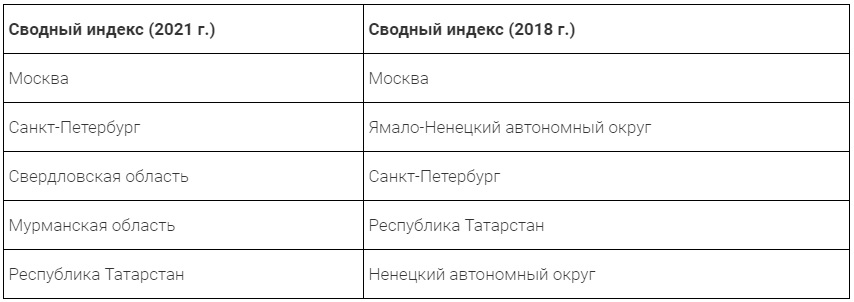

На основе вышеперечисленных показателей был выведен сводный индекс развитости регионов. В пятерке лидеров в этом году все также фигурируют Москва, Санкт-Петербург и Татарстан. К ним на этот раз добавились Свердловская и Мурманская области, которые попали в топ-5, по сути, благодаря соотношению долей объема федеральных сетей в общем розничном обороте и уровня проживания. Так выглядит сводный индекс в динамике.

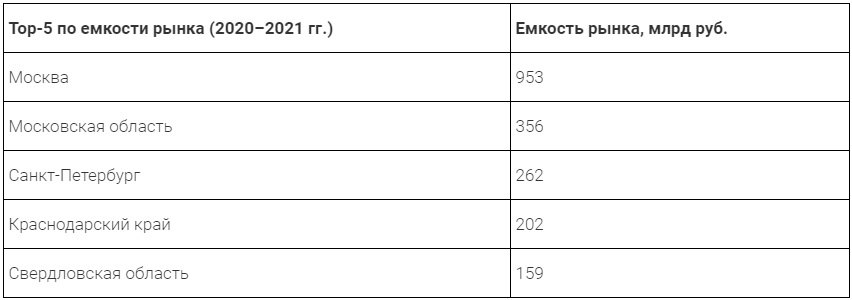

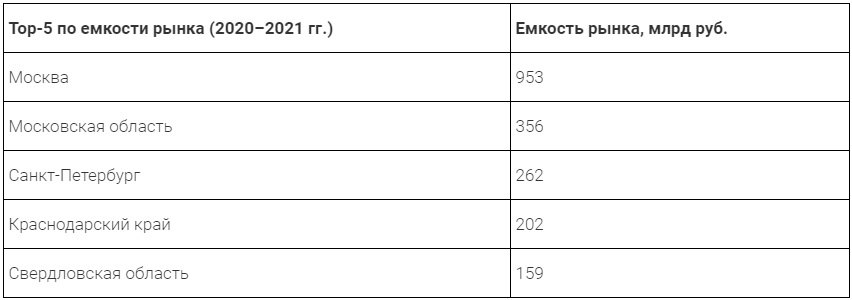

Емкость рынка или суммарные денежные средства населения – второй показатель для определения перспективных регионов. За несколько лет пятерка лидеров не изменилась. Ожидаемо, что наибольшая емкость рынка – у субъектов с наибольшей численностью населения.

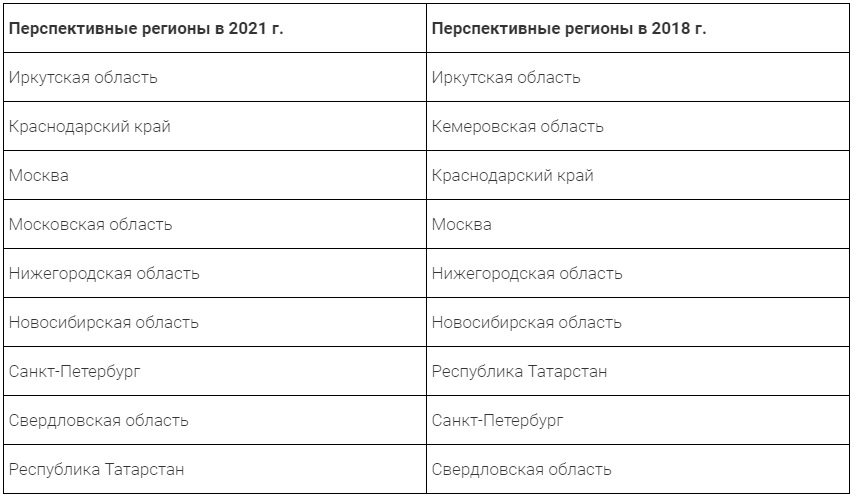

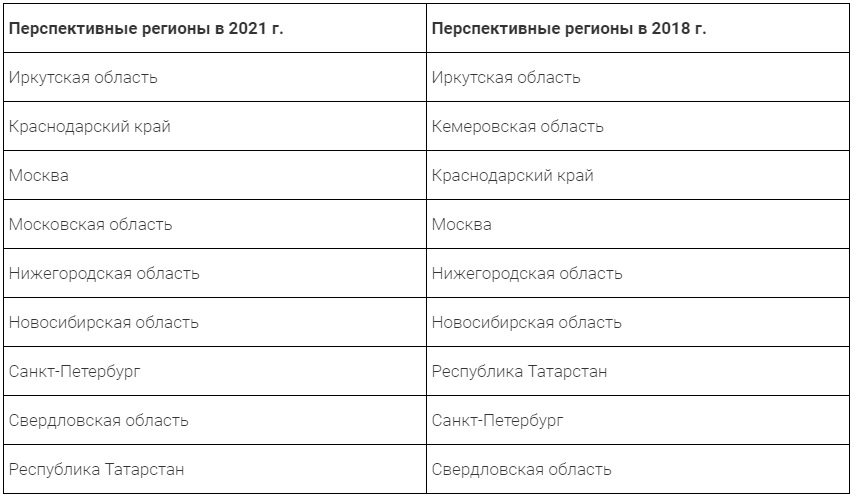

На основе сводного индекса развитости региона и емкости рынка в нем были выведены наиболее перспективные регионы для развития ритейла:

Таким образом, наиболее перспективными регионами с точки зрения розничной торговли в 2021 г. стали преимущественно крупные регионы западной, южной и средней частей России. В целом список перспективных регионов за несколько лет изменился незначительно: на смену Кемеровской области в список вернулась Московская область. В остальном, лидеры остались прежними.

Перспективы развития FMCG на Дальнем востоке – изменения за 6 лет

Центр пространственных исследований в последние 6 лет на ежеквартальной основе агрегирует данные о точках FMCG по открытым источникам (сайты компаний, агрегаторы) и обновляет карту в системе «Геоинтеллект».

По всей стране с 2015 наблюдается постепенное «освоение» географии сетевой розницей. Это видно по картограммам «Доли оборота федеральных игроков в общей доле ритейла». Изменение картограмм демонстрирует постепенное покрытие всех территорий, за исключением Ненецкого автономного округа и некоторых кавказских регионов и, конечно, Крыма. До Красноярска практически везде присутствуют федеральные игроки, а также лидеры FMCG-ритейла.

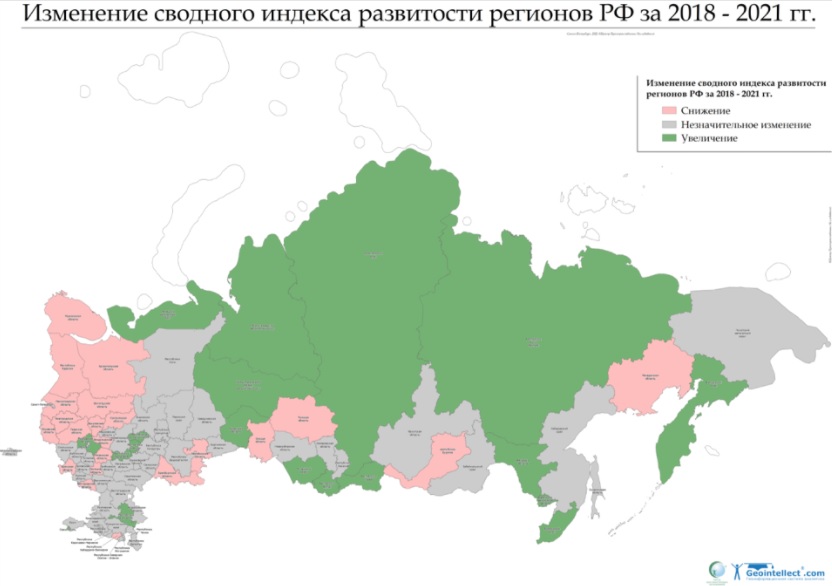

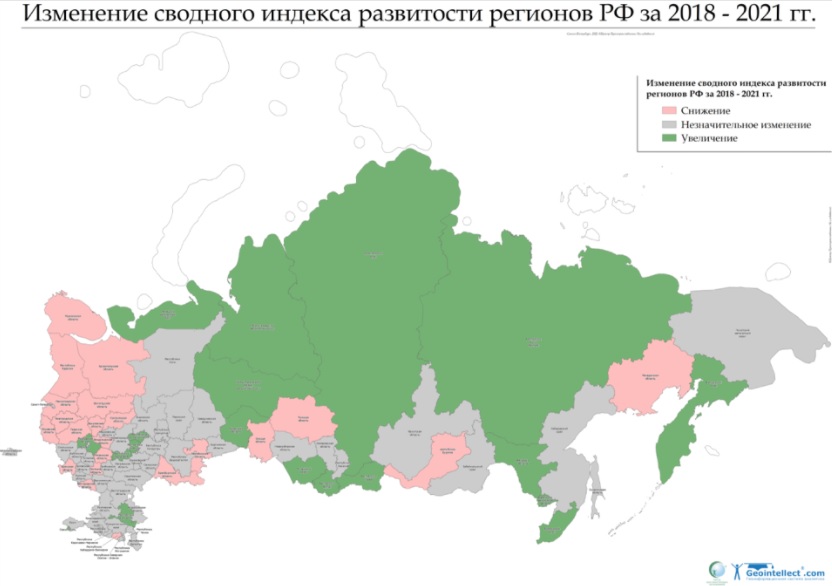

Любопытно изучить изменение значений сводного индекса развитости регионов в 2018 и 2021 годах. Тут можно отметить, что наибольшие положительные изменения наблюдаются в регионах, расположенных за Уралом.

При этом анализ регионов присутствия таких ритейлеров как «Магнит» и X5 Group показывает, что оба ритейлера остановились на Красноярском крае и не двигаются дальше на восток. В 2019 годах у лидеров в сегменте FMCG уже были приняты стратегии локального развития «вглубь», произошла остановка стремительной экспансии и в пандемию. В южном же направлении оба ритейлера увеличили свое присутствие в Северо-Кавказском федеральном округе, открыв магазины в Карачаево-Черкессии, Кабардино-Балкарии и Северной Осетии. С другой стороны, с востока, формируется новый ритейлер .

В мае 2021 г. было объявлено о создании альянса «Восточный союз», который объединяет три локальные торговые сети: «Самбери», «Красный яр» и «Слата», присутствующие на Дальнем Востоке. В условиях отсутствия конкуренции со стороны крупных федеральных игроков «Восточный союз» может занять большую долю рынка в Дальневосточном федеральном округе. И начинать экспансию можно с регионов, которые растут по изменению Сводного индекса: Якутия, Сахалин, Иркутская область и др.

Таким образом, по многим показателям видится огромный потенциал формирования нового федерального игрока не только в дальневосточном, но и в российском масштабе в целом, так как в отдельных регионах, даже европейской части, есть еще потенциал для развития федеральной розницы.

В целом можно констатировать, что розничная торговля в РФ переживает новый виток изменений. Происходит консолидация рынка. При слияниях и поглощениях во главе угла становится сила бренда, его узнаваемость в регионе и, как результат, экономические показатели. При этом стремление к мультиформатности и многоканальности может побудить ритейлеров менять концепции, площади и форматы, что через 6–9 лет может изменить внешний вид нашей карты.

: Денис Струков

:

www.retail.ru